بیمه ای ها /صنعت بیمــه بهعــنــوان یکی از شاخصهای توسعهیافتگی از یکسو بهعنوان یکی از عمدهترین نهادهای اقتصادی مطرح بوده و از سوی دیگر، فعالیت سایر نهادها را پشتیبانی میکند. همچنین از آنجاکه هر کسبوکاری در معرض مخاطراتی قرار دارد که ممکن است هزینههای سنگینی را برآن تحمیل کنند، صنعت بیمه ازطریق پوشش ریسک میتواند به پایداری کسبوکارها کمک کند. بر این اساس در کشورهایی که صنعت بیمه وضعیت مطلوبی دارد و شرایط اقتصادی نیز زمینههای مناسب سرمایهگذاری را فراهم میکند، حجم عمده سودآوری شرکتهای بیمه از محل سرمایهگذاریها بهدست آمده و در بعضی موارد زیانهای حاصل از فعالیتهای مستقیم بیمهای را نیز از محل همین درآمدها جبران میکنند. اما مرور آمارهای این صنعت نشان میدهد توسعه بیمه در ایران چندان قابلتوجه نبوده است، بهطوریکه براساس گزارش بیمه مرکزی ایران کل حقبیمه تولیدی صنعت بیمه کشور در سال گذشته درحالی با رشد حدود ۳۶ درصدی نسبتبه سال ۱۳۹۷ به ۵۹.۱ هزار میلیارد تومان رسیده که در سال گذشته حجم نقدینگی در کشور و حجم تولید ناخالص داخلی ایران بیش از ۲۰۰۰ هزار میلیارد تومان بوده است. همچنین براساس آمارهای جهانی درحالی نسبت حقبیمه تولیدی در کشور به تولید ناخالص داخلی حدود ۲ تا ۲.۳ درصد بوده است که این میزان در کشورهایی همچون کرهجنوبی بیش از ۱۱ درصد، هلند بیش از ۹ درصد، ایتالیا حدود ۸ درصد، ژاپن ۹ و انگلیس نیز ۱۰.۶ درصد است. در گزارش حاضر به بررسی کارنامه عملکردی صنعت بیمه کشور در سال گذشته پرداخته شده است.

دشت ۵۹ هزار میلیارد تومانی شرکتهای بیمه

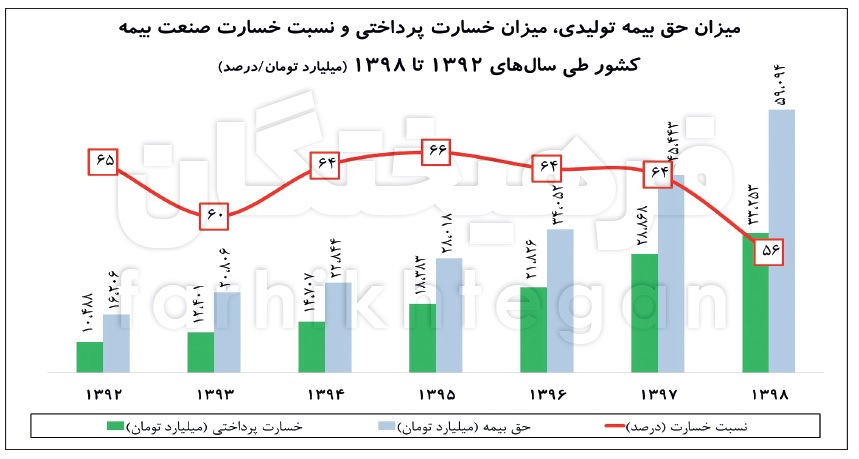

براساس گزارش بیمه مرکزی ایران، طی سال گذشته ۲۹ شرکت بیمهای کشور ۵۹ هزار و ۹۴ میلیارد حقبیمه دریافت کردهاند که این میزان نسبت به حقبیمه تولیدی ۴۵هزار و ۴۴۳ میلیارد تومانی سال ۱۳۹۷ رشد ۳۵.۸ درصدی را نشان میدهد. همچنین بررسی وضعیت هفتسال اخیر صنعت بیمه کشور نشان میدهد حقبیمه تولیدی شرکتهای بیمه طی سالهای۱۳۹۲ تاکنون ۳.۶ برابر شده است، بهطوریکه در سال ۱۳۹۲ کل حقبیمه تولیدی صنعت بیمه ایران حدود۱۶.۲ هزار میلیارد تومان بوده که این میزان تا سال۱۳۹۴ به ۲۲.۸ هزار میلیارد تومان، تا سال۱۳۹۶ به ۳۴هزار میلیارد تومان، تا سال۱۳۹۷ به ۴۵.۴ هزار میلیارد تومان و در سال گذشته نیز به بیش از ۵۹ هزار میلیارد تومان رسیده است.

۸۸ درصد حقبیمه تولیدی مربوط به این ۶ رشته

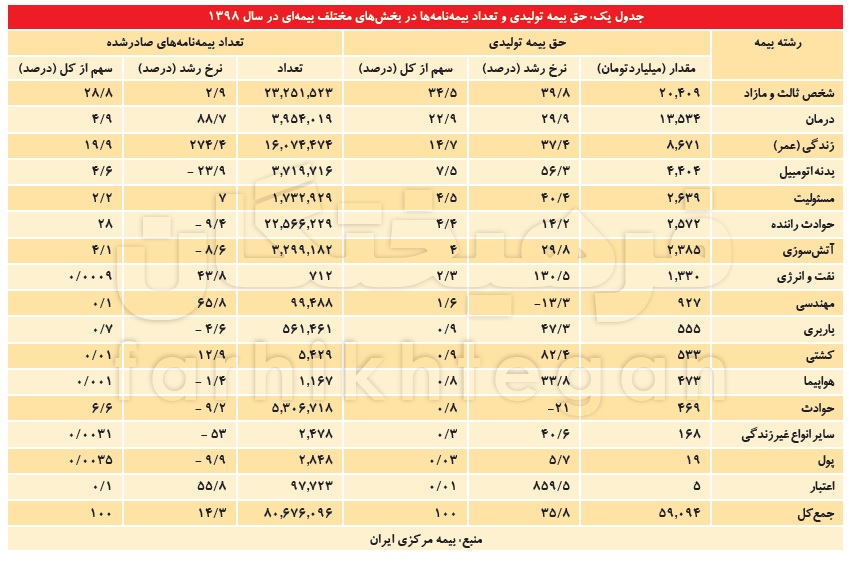

همانطور که گفته شد، طی سال گذشته حقبیمه تولیدی شرکتهای بیمهای کشور بیش از ۵۹ هزار میلیارد تومان بوده که نسبت به سال۹۷ رشد حدود ۳۶ درصدی را نشان میدهد. همچنین این میزان حقبیمه تولیدی مربوط به ۱۶ رشته بیمه مختلف است که در بین این ۱۶ رشته بیمه، بیشترین حقبیمه تولیدی صنعت از رشته بیمه شخص ثالث و مازاد بوده که با تولید ۲۰هزار و ۴۰۹ میلیارد تومان حقبیمه، علاوهبر اینکه نسبتبه سال۹۷ رشد ۴۰ درصدی داشته، سهم ۳۴.۵ درصدی نیز از کل حقبیمه تولیدی صنعت بیمه دارد. درمان دومین بخشی است که با ۱۳.۵ هزار میلیارد تومان حقبیمه تولیدی، در کنار رشد ۳۰ درصدی نسبتبه سال ۹۷، سهم نزدیک به ۲۳ درصدی از کل حقبیمه تولیدی صنعت بیمه کشور دارد.

بیمه عمر یا همان بیمه زندگی نیز با ۸.۶ هزار میلیارد تومان حقبیمه تولیدی، در کنار رشد ۳۷.۴ درصدی، با سهم ۱۴.۷ درصدی از کل حقبیمه تولیدی صنعت بیمه کشور، سومین بخش با بالاترین حقبیمه تولیدی در کشور است. بدنه اتومبیل با ۴.۴ هزار میلیارد تومان حقبیمه تولیدی و رشد ۵۳ درصدی نسبتبه سال ۹۷ چهارمین بخش با بیشترین حقبیمه تولیدی است که سهم ۷.۵ درصدی در حقبیمه تولیدی صنعت بیمه کشور دارد. رشته بیمه مسئولیت نیز پنجمین بخشی است که با ۲.۶ هزار میلیارد تومان حقبیمه تولیدی، درکنار رشد ۴۴۰.۴ درصدی نسبتبه سال ۹۷، سهمی ۴.۵ درصدی از کل حقبیمه تولیدی صنعت بیمه ایران دارد. رشته بیمه حوادث راننده نیز بهعنوان ششمین بخش با نزدیک به ۲.۶ حقبیمه تولیدی، در کنار رشد ۱۴ درصدی نسبتبه سال۹۷، سهمی ۴.۴ درصدی از کل حقبیمه تولیدی صنعت بیمه کشور دارد. در یک جمعبندی، از ۵۹ هزار میلیارد تومان حقبیمه تولیدی سال گذشته، ۵۲ هزار و ۲۲۹ میلیارد تومان آن که معادل ۸۸ درصد کل حقبیمه تولیدی صنعت بیمه کشور بوده را ۶ رشته بیمه مذکور (شخص ثالث و مازاد، درمان، زندگی (عمر)، بدنه اتومبیل، مسئولیت و حوادث راننده) تولید کردهاند.

کاهش ۲۴ درصدی تعداد بیمهنامههای خودرویی

پس از حقبیمه تولیدی، دومین شاخص بسیار مهم در صنعت بیمه، تعداد بیمهنامههای صادرشده طی یکسال است. در این زمینه بررسی گزارش بیمه مرکزی ایران نشان میدهد طی سال گذشته درمجموع ۸۰ میلیون و ۶۷۶ فقره بیمهنامه در صنعت بیمه کشور صادر شده که نسبتبه سال۱۳۹۷ رشد ۱۴.۳ درصدی داشته است. براساس این آمار، طی سال گذشته از مجموع بیش از ۸۰ میلیون فقره بیمهنامه صادره،۲۸.۸ درصد از آن مربوط به بیمه شخص ثالث و مازاد، ۲۸ درصد مربوط به حوادث راننده و حدود ۲۰ درصد مربوط به زندگی (عمر) و مابقی مربوط به سایر رشته بیمهها است. بهعبارت دیگر، از کل بیمهنامههای صادرشده در سال گذشته، حدود ۷۷ درصد آنها مربوط به همین سه رشته بیمه شخص ثالث و مازاد، حوادث راننده و بیمه زندگی (عمر) است.

اما نکته جالبتوجه دیگر، تغییرات تعداد بیمهنامههای صادرشده در سال گذشته نسبتبه سال ۱۳۹۷ است. در این زمینه بررسیها نشان میدهد طی سال گذشته از ۱۶ رشته بیمه، تعداد بیمهنامههای صادره در هشت رشته بیمه شامل بیمه زندگی (عمر)، درمان، مهندسی، اعتبار، نفت و انرژی، کشتی، مسئولیت و شخص ثالث و مازاد رشد داشته و در هشت رشته بیمه دیگر نیز تعداد بیمهنامههای صادره کاهش قابلتوجهی داشته است. بر این اساس طی سال گذشته تعداد بیمهنامههای بیمه زندگی با رشد ۲۷۴ درصدی بیشترین رشد را طی یک سال تجربه کرده است. بهنظر میرسد رشد قابلتوجه تعداد این بیمهنامه نسبتبه سال ۱۳۹۷ بهطور غیرمستقیم مربوط به کاهش التهابات ارزی و ثبات نسبی در بازارهای غیرمولد بوده است. به عبارت دیگر در سالهایی که التهابات ارزی زیاد بوده و بازدهی بخشهای غیرمولد (سرمایهگذاری در بخشهای مسکن، زمین، سکه، طلا و...) بالا است، افراد اقدام به بازخرید و انصراف از ادامه پرداخت این حقبیمه میکنند که جزء حقبیمههای اختیاری بوده و در سالهایی که ثبات نسبی در این بازارها ایجاد میشود، اقبال به این بیمه بیشتر میشود.

رشد ۸۸.۷ درصدی بیمه درمان، رشد ۶۵.۸ درصدی بیمه مهندسی، رشد ۵۵.۸ درصدی بیمه اعتبار، رشد ۴۳.۸ درصدی بیمه نفت و انرژی، رشد ۱۳ درصدی بیمه کشتی، رشد هفت درصدی بیمه مسئولیت و رشد سه درصدی تعداد بیمه شخص ثالث نیز از دیگر موارد قابلبحث در موضوع تعداد بیمهنامههای صادرشده است. اما در سوی دیگر، کاهش ۵۳ درصدی تعداد بیمهنامههای صادرشده در بخش غیرزندگی، کاهش ۲۴ درصدی بیمه بدنه اتومبیل، کاهش ۱۰ درصدی بیمه پول، کاهش ۹ درصدی تعداد بیمههای آتشسوزی، حوادث و حوادث راننده نیز از دیگر موارد قابلتامل در بخش تعداد بیمههای صادره است. بهنظر میرسد کاهش توان و قدرت خرید افراد در کاهش تعداد بیمههای صادرشده در بخش بدنه اتومبیل، آتشسوزی، حوادث و حوادث راننده نقش زیادی داشته است.

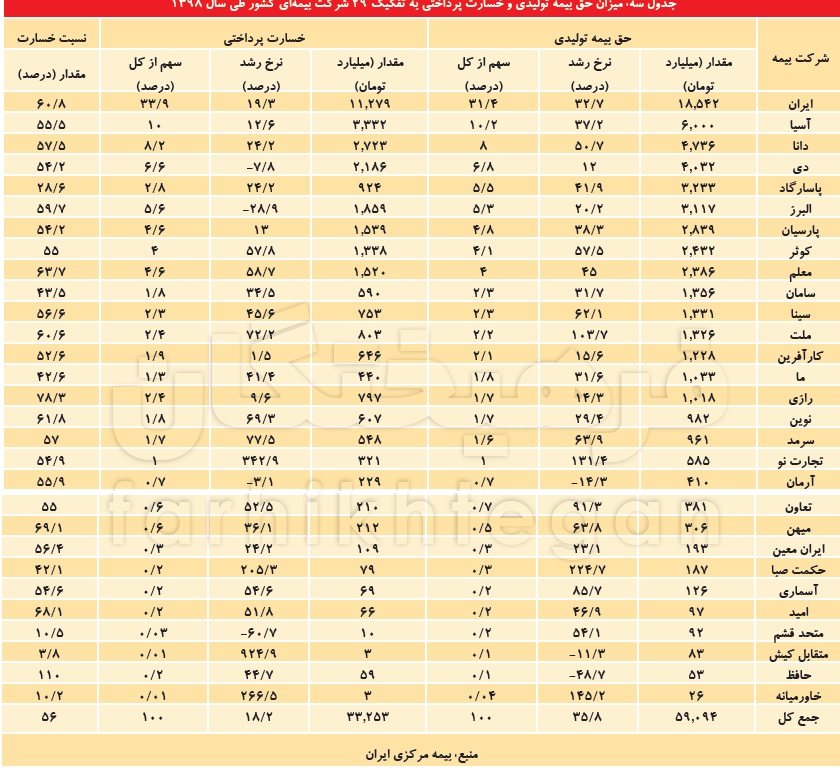

۳۱ درصد از بازار بیمه در دست دولت

طبق آنچه در جدول شماره۳ آمده است، بیمه مرکزی آمار و اطلاعات حقبیمه تولیدی و خسارت پرداختی را به تفکیک ۲۹ شرکت بیمهای دستهبندی کرده است. طبق این آمار، طی سال گذشته درخصوص حقبیمه تولیدی، ۳۱.۴ درصد از حقبیمه تولیدی صنعت بیمه کشور و همچنین ۳۴ درصد از خسارت پرداختی صنعت بیمه کشور مربوط به بیمه دولتی ایران است. پس از شرکت بیمه ایران، شرکتهای بیمهای آسیا دانا، دی و پاسارگاد بهترتیب با سهم ۱۰.۲ درصدی، ۸ درصدی، ۶.۸ درصدی و ۵.۵ درصدی در رتبههای دوم تا چهارم قرار دارند. همچنین درمجموع بیش از ۸۰ درصد از حقبیمه تولیدی مربوط به ۹ شرکت بیمه است که در کنار پنج بیمه گفتهشده شرکتهای بیمهای البرز، پارسیان، کوثر و معلم نیز بهترتیب در رتبههای ششم تا نهم قرار دارند.

بر این اساس، ۲۰ درصد از حقبیمه تولیدی صنعت بیمه کشور نیز مربوط به ۲۰ شرکت مابقی است که جزئیات آنها در جدول۳ ذکر شده است.

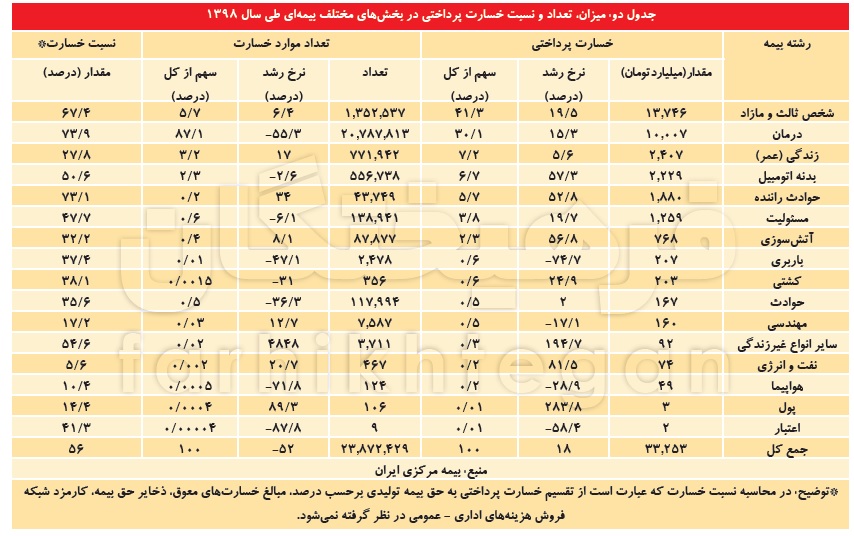

ترفند جالب بیمهها برای درآمدهای نجومی

در کنار حق بیمه دریافتی، شاخص مهم دیگر در صنعت بیمه خسارت پرداختی است. در این زمینه طبق اطلاعات منتشرشده از سوی بیمه مرکزی ایران، طی سال گذشته درحالی حق بیمه تولیدی با حجم ۵۹ هزار میلیاردتومان، رشد نزدیک به ۳۶درصدی را تجربه کرده که خسارت پرداختی در این سال با ۳۳ هزار و ۲۵۳ میلیاردتومان، رشد ۱۸درصدی نسبت به سال ۱۳۹۷ داشته است. در فقدان آمارهای صورت سود و زیان شرکتهای بیمهای، یکی از مولفههای ارزیابی درآمدزایی شرکتهای بیمهای، مولفه نسبت خسارت است که از تقسیم خسارت پرداختی به حق بیمه تولیدی برحسب درصد به دست میآید. چنانکه بیمه مرکزی در گزارش خود ذکر کرده، در این مولفه مبالغ خسارتهای معوق، ذخایر حق بیمه و کارمزد شبکه فروش هزینههای اداری-عمومی درنظر گرفته نمیشود. اما بههرحال یک شاخص قابلدسترستری برای ارزیابی درآمدزایی ناخالص شرکتهای بیمه میتواند موردارزیابی و قضاوت قرار بگیرد. در این خصوص بررسی آمارهای بیمه مرکزی نشان میدهد (طبق نمودار) طی سالهای ۱۳۹۲ تا ۱۳۹۸ نسبت خسارت صنعت بیمه کشور درحالی بین ۶۴ تا ۶۶درصد در نوسان بوده که سال گذشته این میزان طی سال گذشته به ۵۶درصد رسیده است. بهعبارتی دیگر، طی سالهای گذشته ۶۴ تا ۶۶درصد از حق بیمه تولیدی صرف پرداخت خسارت میشد که این میزان در سال گذشته به ۵۶درصد رسیده است. کاهش نسبت خسارت میتواند سود قابلتوجهی را عاید شرکتهای بیمهای کند و از این منظر، این کاهش هشت درصدی نسبت خسارت موضوع بسیار قابلتاملی در صنعت بیمه است که در سال گذشته رخ داده است. همچنین بررسی رشته بیمهها نیز نشان میدهد از کل خسارت ۳۳.۲ هزار میلیاردتومانی پرداختی در سال گذشته، حدود ۴۱.۳درصد آن به بیمه شخص ثالث و مازاد پرداخت شده، حدود ۳۰درصد آن مربوط به بخش درمان و ۷.۲درصد آن نیز مربوط به بیمه زندگی (عمر) بوده است. همچنین بخشهای هواپیما، پول و رشته بیمه اعتبار کمترین خسارت را دریافت کردهاند. اما درخصوص نسبت خسارت نیز، بالاترین نسبت خسارت دریافتی مربوط به بخش درمان با حدود ۷۴درصد، بخش حوادث راننده با ۷۳درصد، بخش شخص ثالث و مازاد با ۶۷.۴درصد و بخش بدنه اتومبیل نیز با ۵۰.۶درصد بوده است. درخصوص نسبت خسارت نکته دیگر اینکه، درحالی طی سالهای ۱۳۸۸ تا ۱۳۹۷ ضریب یا نسبت خسارت در بخش بیمه شخص ثالث و مازاد بین ۹۱ تا ۹۸درصد متغیر بوده و حتی در سال ۱۳۹۷ نیز به رقم عجیب ۱۱۳درصدی رسید، اما طی سال گذشته این مقدار به ۶۷.۴درصد رسیده است که در نوع خود میتواند عجیب و جالبتوجه باشد.

این موضوع در حالی که رخ داده که تعداد خسارت ها رشد ۶ درصدی داشته است. این تغییر عجیب و غریب قطعا سودهای چشمگیری را عاید شرکتهای بیمه میکند و در سویی دیگر، ضرر هنگفتی را به افرادی وارد میکند که در تصادفات رانندگی آسیب قابلتوجهی به آنان وارد شده است. در این خصوص یکی از کارشناسان بیمه به «فرهیختگان» میگوید یکی از دلایل کاهش چشمگیر ضریب خسارت در بخش بیمه شخص ثالث و مازاد، مربوط به تفسیرهای عجیب و غریب شرکتهای بیمهای دستورالعمل خودروی متعارف است. در تبصره ۴ ماده ۸ قانون بیمه شخص ثالث آمده است «منظور از خودروی متعارف خودرویی است که قیمت آن کمتر از ۵۰درصد سقف تعهدات بدنی که در ابتدای هر سال مشخص میشود، باشد.» بهعبارت دیگر خودروهایی که ارزش آنها بیشتر از ۵۰درصد سقف تعهدات بدنی (دیه ماههای حرام) باشد، خودروی غیرمتعارف محسوب میشوند. با این تعریف هر خودرویی که ارزش آن در سال ۱۳۹۹ بیشتر از ۲۲۰ میلیون تومان (قیمتهای رنو ساندرو استپ وی) باشد، غیرمتعارف محسوب خواهد شد و شرکتهای بیمهای با وجود آسیب قابلتوجه به خودروهای بالاتر از قیمت، خسارت بیشتری پرداخت نخواهند کرد.

* نویسنده: مهدی عبداللهی، دبیرگروه اقتصاد